От переводчика: В последние месяцы в жизнь многих людей прочно вошли новости сферы финансов. Одна из недавних тем — возможное отключение России от системы SWIFT. Угроза выглядит очень серьезно, но что на самом деле грозит стране, если события будут развиваться по этому сценарию? Наш сегодняшний материал призван помочь разобраться с тем, как все устроено в глобальном мире финансов.

От переводчика: В последние месяцы в жизнь многих людей прочно вошли новости сферы финансов. Одна из недавних тем — возможное отключение России от системы SWIFT. Угроза выглядит очень серьезно, но что на самом деле грозит стране, если события будут развиваться по этому сценарию? Наш сегодняшний материал призван помочь разобраться с тем, как все устроено в глобальном мире финансов.

На прошлой неделе [статья опубликована в ноябре 2013] Twitter сошел с ума из-за того, что кто-то перевел почти 150 миллионов долларов за одну транзакцию в криптовалюте. Появление такого твита было в порядке вещей:

Транзакция 194 993 биткоинов стоимостью в 147 миллионов долларов порождает много тайн и спекуляций

Было много комментариев о том, насколько дорого и сложно было бы это реализовать в обычной банковской системе, и, вполне возможно, что так оно и есть. Но при этом я обратил внимание вот на что: по своему опыту знаю, что почти никто не понимает, как на самом деле работают платежные системы. То есть: когда вы «перечисляете» денежные средства поставщику или «производите платеж» на чей-либо счет, как деньги переходят с вашего счета на счета других?

С помощью этой статьи я попытаюсь изменить ситуацию и проведу простой, но, надеюсь, не слишком упрощенный, анализ в этой области.

С помощью этой статьи я попытаюсь изменить ситуацию и проведу простой, но, надеюсь, не слишком упрощенный, анализ в этой области.

Для начала найдем точки соприкосновения

Думаю, прежде всего, нужно понимать, что банковские депозиты являются обязательствами [банка перед вами]. Когда вы кладете деньги в банк, фактически у вас нет депозита. Это не мешок с деньгами, на котором написано ваше имя. Вместо этого, вы дали взаймы эти деньги банку. Он должен их вам. Эти деньги становятся одним из обязательств банка. Именно поэтому мы говорим, что наши деньги находятся на кредитном счету: мы предоставили банку кредит. Аналогично, если вы превышаете кредит и оказываетесь должны банку, это становится уже вашим обязательством и их активом. Чтобы понимать, как движутся деньги, важно понять, что каждую запись в бухгалтерском отчете можно рассматривать с этих двух точек зрения. Перевод средств на счет клиента того же банка

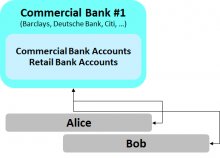

Перевод средств на счет клиента того же банка

Начнем с простого примера. Представьте, будто вас зовут Элис, и вы являетесь клиентом, скажем, банка Barclays. Вы должны 10 фунтов своему другу по имени Боб, который тоже пользуется услугами Barclays. С Бобом легко расплатиться: вы говорите банку о своих намерениях, он снимает денежные средства с вашего счета и вносит 10 фунтов на счет вашего друга. Процедура осуществляется в электронном виде через автоматизированную банковскую систему Barclays, все предельно просто: деньги ни поступают в банк, ни выводятся из него; происходит лишь обновление системы счетов. Банк должен вам на 10 фунтов меньше, а Бобу – на 10 фунтов больше. Все уравновешивается, и все происходит внутри банка: говорят, что транзакция «зафиксирована» в бухгалтерских книгах банка. Это представлено на схеме ниже: участие принимают лишь три стороны – вы, Боб и Barclays. (Естественно, тот же анализ можно провести, если вы осуществляете транзакцию в евро через Deutsche Bank или в долларах через Citi и т.п.)

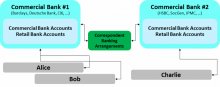

Но что происходит, когда вам нужно перевести деньги на счет клиента другого банка?

Но что происходит, когда вам нужно перевести деньги на счет клиента другого банка?

Здесь ситуация интереснее. Представьте, что вам нужно заплатить некоему Чарли, клиенту банка HSBC. Возникает проблема: банку Barclays несложно снять 10 фунтов с вашего счета, но как им убедить HSBC, чтобы те увеличили счет Чарли на 10 фунтов? Зачем банку HSBC соглашаться на то, чтобы быть должными Чарли больше, чем раньше? Они же не благотворительная организация! Ясно, что ответ заключается в том, что, если мы хотим, чтобы HSBC были должны Чарли немного больше, им нужно быть должными кому-то другому немного меньше.

Кем же должен быть этот «другой»? Это точно не Элис: если помните, она никак не связана с HSBC. Методом исключения выясняется, что единственный возможный вариант – это Barclays. И первое, что при этом приходит на ум: что, если HSBC откроет счет в Barclays, а Barclays откроет счет в HSBC? Каждый из банков мог бы открыть счет в другом банке и регулировать эти счета для решения такого рода проблем…